A、正确

B、错误

答案:A

A、正确

B、错误

答案:A

A. 正确

B. 错误

A. 资产的账面价值大于资产的计税基础

B. 资产的账面价值小于资产的计税基础

C. 负债的账面价值大于资产的计税基础

D. 负债的账面价值小于资产的计税基础

解析:的答案是BC。根据题目的描述,产生可抵扣暂时性差异的情况是指资产或负债的账面价值与其计税基础之间存在差异。选项B表示资产的账面价值小于资产的计税基础,这意味着资产的账面价值被低估,产生了可抵扣的暂时性差异。选项C表示负债的账面价值大于资产的计税基础,这意味着负债的账面价值超过了其计税基础,也会导致可抵扣的暂时性差异。

A. 正确

B. 错误

解析:题目解析 这道题是一个判断题,根据题目描述,应进行土地增值税清算的项目,纳税人应当在满足条件之日起60日内到主管税务机关办理清算手续。然而,实际上,应进行土地增值税清算的项目,纳税人需要在满足条件之日起30日内到主管税务机关办理清算手续。因此,选项 B.错误是正确答案。

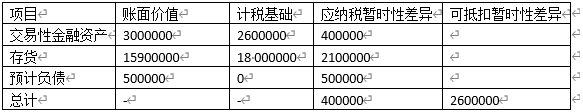

要求:(1)计算S公司20x8年度的应纳税所得额和应交所得税(2)计算S公司20x8年度的应纳税暂时性差异和可抵扣暂时性差异(将结果填入上表中)。(3)计算S公司20x8年度应确认的递延所得税资产和递延所得税负债(4)计算S公司20x8年度应确认的所得税费用(5)编制S公司20x8年度确认所得税费用和递延所得税资产及递延所得税负债会计分录

要求:(1)计算S公司20x8年度的应纳税所得额和应交所得税(2)计算S公司20x8年度的应纳税暂时性差异和可抵扣暂时性差异(将结果填入上表中)。(3)计算S公司20x8年度应确认的递延所得税资产和递延所得税负债(4)计算S公司20x8年度应确认的所得税费用(5)编制S公司20x8年度确认所得税费用和递延所得税资产及递延所得税负债会计分录

A. 正确

B. 错误

A. 借:银行存款

贷:应交税费---应交消费税

B. 借:应交税费---应交消费税

贷:银行存款

C. 借:银行存款

贷:其他业务收入

D. 借:应交税费----待抵扣消费税

贷:银行存款

解析: 在受托加工应税消费品的情况下,受托方收取代收代缴消费税的会计分录应该是借:银行存款,贷:应交税费---应交消费税。选项A符合这个分录的要求,所以答案选A。

A. 在用固定资产

B. 以融资租赁方式租入的机器设备

C. 未使用的房屋和建筑物

D. 以经营租赁方式租入的机器设备

E. 已提足折旧仍继续使用的设备

解析:的答案是ABC。根据税法规定,可以计提折旧的固定资产包括在用固定资产、以融资租赁方式租入的机器设备以及未使用的房屋和建筑物。已提足折旧仍继续使用的设备不再计提折旧,所以不在答案选项中。

A. 制造费用

B. 生产成本

C. 主营业务成本

D. 税金及附加

解析:答案选项D 解析:根据题目描述,企业销售应税产品计算的应交资源税应该计入"税金及附加"。选项D中的"税金及附加"是正确的选项,资源税属于企业应向国家缴纳的税金及附加。

A. 小规模纳税人缴纳的增值税

B. 纳税人查补的当年的消费税

C. 原材料发生非正常损失转出的增值税进项税额

D. 土地增值税

解析:下列各项中,可以在企业所得税前扣除的有()。A. 小规模纳税人缴纳的增值税 B. 纳税人查补的当年的消费税 C. 原材料发生非正常损失转出的增值税进项税额 D. 土地增值税。答案:BCD。 解析:根据税法规定,企业在计算所得税时,可以在税前扣除的项目包括小规模纳税人缴纳的增值税、纳税人查补的当年的消费税以及原材料发生非正常损失转出的增值税进项税额。此外,土地增值税也可以在企业所得税前扣除。因此,选项BCD都是符合规定的可以在企业所得税前扣除的项目。